「インボイス」という言葉を見聞きしたことがあるかもしれません。

何が変わるのかをまとめてみました。

2023年10月からはじまる消費税のインボイス

2023年10月から消費税のインボイスという制度がはじまります。

インボイスとは、直訳すると請求書。

請求書に関するしくみが変わるのです。

消費税のインボイスで入金に関してやるべきこと

入金に関してやるべきことは、消費税の納税義務があるなら、登録すること。

2021年10月から2023年3月までに、国税庁に登録して、適格請求書発行事業者登録番号というものをとる必要があります。

これがあれば、消費税を請求できるのです。

今は、100万円なら、消費税10%を載せて、110万円で請求します。

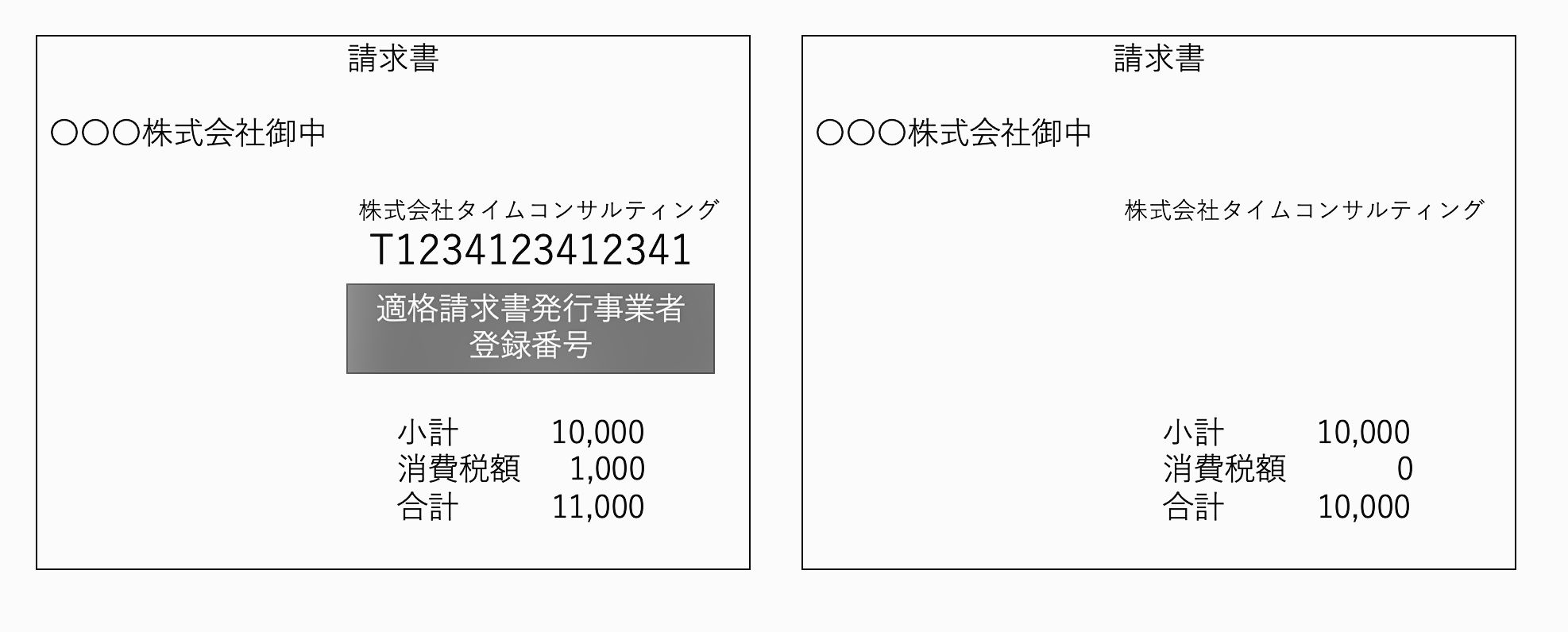

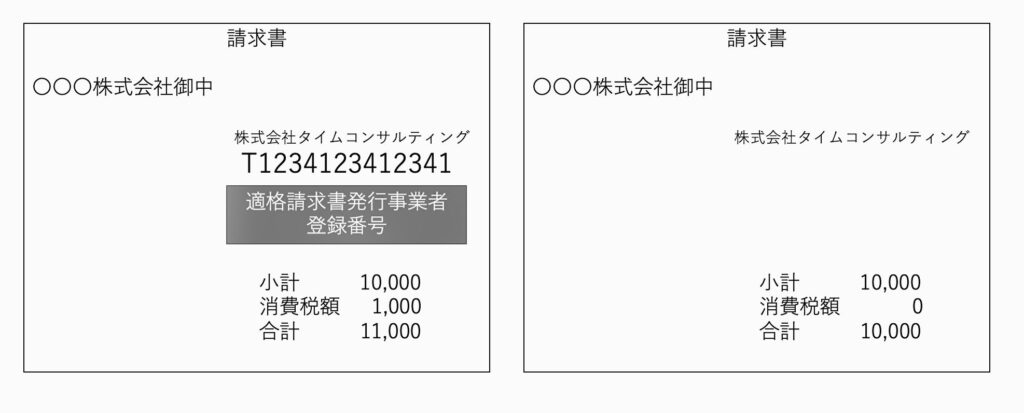

インボイス制度がはじまると、

・登録している(請求書に番号がある)→110万円で請求できる

・登録していない(請求書に番号がない)→100万円でしか請求できない

ということになるのです。

きちんと登録しておきましょう。

消費税の納税をしてない、そのときにもしないかもという方は、こちらを参考にしていただければ。

値下げしなきゃ?仕事がなくなる?税金が増える?2023年消費税インボイス方式が実現したときの対応策 | EX-IT

消費税のインボイスで支払に関してやるべきこと

インボイスがはじまって、支払に関してやるべきこともあります。

番号があるかどうかで、経理の方法が変わるのです。

今は、11万円の支払いであれば、消費税が含まれているものとして経理しています。

(消費税を納めていて、なおかつ原則の方法で計算している場合)

これが、インボイス後は、

・登録している(請求書に番号がある)→11万円を消費税込みとして経理できる→消費税を1万円控除

・登録していない(請求書に番号がない)→11万円を消費税なし(対象外)として経理しなければいけない→控除できない

ということになるのです。

……結構な手間でしょう。

すべて消費税込みで入力し、あとで一括して変更する方法もあるでしょうが。

なおかつ、経過措置があります。

3年間は、80%(8000円)、さらに3年間は50%(5000円)控除できるという経過措置が予定されているのですが、さらに手間です。

登録していない支払先の場合、今は11万円で1万円控除→実質10万円の支払いであるのが、インボイス後は、11万円で控除なし→11万円の支払いになります。

(経過措置は考慮しない場合)

このあたりどうするか。

・10万円への変更を要求するか

・登録している支払先に変更するか

もちろん、値段だけの問題ではないので、そのままという選択もあるでしょう。

この記事執筆時(2021年6月)から、2023年10月まで2年ちょっと。

こういった問題点があるということを、やんわりとでも考えておきたいものです。

税理士井ノ上陽一のプロフィール

動画 消費税インボイス入門セミナー

社長限定メルマガ 週刊『税理士の本音』

単発相談

税務顧問・初回面談

リモート経理コンサルティング

◯ブログ『EX-IT』

・個別コンサルティング

・執筆の依頼

・講演の依頼

◯株式会社タイムコンサルティングサイト

・動画・音声販売